ネットショップを健全に運営するためには、さまざまな税金についての理解も必要不可欠。数ある税金のなかでも、特に身近な存在となるのが「消費税」ですが、具体的にどのような形で課税されるのか知っていますか?この記事ではネットショップと消費税の関係について、出店前に理解しておくべきポイントをご紹介します。

かんたんにネットショップを実現したいならメルカリShops

消費税の話をご紹介する前に、もしあなたがネットショップを開設する具体的な方法をまだ見つけていないのなら、メルカリShopsが解決策となるかもしれません。

メルカリShopsの申し込み手順はかんたんで、以下の流れに沿うのみ。成人である18歳以上の方であれば、どなたにでもお申し込みいただけます。

【メルカリShopsの申し込み方法】

- メルカリアプリ内「ショップ」のタブから、「ショップを開設する」を押す

- 「個人」 「個人事業主」「法人」など、自分の利用者区分を選ぶ

- 販売予定商品の情報を登録する

- 事業者情報や銀行口座の情報を登録する

ネットショップ開設・運営も全て使い慣れたスマホからでOK。かんたんな操作で、ネットショップオーナーになることが可能です。

また、メルカリShopsは、月間2,000万人以上のお客さまが利用するフリマアプリ「メルカリ」にネットショップを出店できるため集客力抜群。ネットショップ初心者の方でも無理なく集客し売上を伸ばすことができます。

ネットショップ運営で知っておきたい消費税の話

それでは、消費税についてネットショップ運営で知っておきたいポイントをご紹介します。

税金関連は「知らなかった…」では済まされない重要な事柄。大きなトラブルを招いてしまわないように、正しい知識を身につけておきましょう。

そもそも「消費税」とは?

国税庁によれば、消費税とは「特定の物品やサービスに課税する個別消費税とは異なり、消費に広く公平に負担を求める間接税」と定められています。すなわち、「消費」をテーマに幅広い方へ課される税金です。

消費税の歴史は古く、平成元年である1989年に竹下登首相のもとで誕生しました。当時の税率は「3%」でしたが、その後、5%、8%と増税が進み、2019年からは「10%(地方消費税2.2%を含む)」の標準税率に変更されています。

消費税は、消費をする人間である「消費者」が支払うべき税金です。しかし、消費者が「消費」するたびに納税を行うのは、事務手続きの面からも事実上不可能。

そこで、事業者が商品を消費税込みの金額で消費者に販売し、後ほど代わりに納税手続きを行う、という形式が取られています。

ネットショップ運営者視点で見ると、支払うべき消費税とは「売り上げ消費税 - 仕入れ消費税(外国から仕入れた場合は“保税地域からの引取りに係る税額を含む”)」。

つまり「ネット販売で消費者から受け取った消費税 - 仕入れ時に支払った消費税」となります。そのため、実際に税負担を行っているのはあくまでも消費者で、実はネットショップ運営者が恐れるべき税金ではありません。

個人事業主でも消費税はかかる?

さて、ネットショップ運営を目指す方の間でよく疑問となるのが、「企業でなく個人事業主でも消費税はかかるのか?」という点です。

国税庁によると、「国内取引における消費税の納付義務者は“個人事業主”と“法人”」と定められています。すなわち、残念ながら個人事業主でも消費税はかかる(消費者の代わりに納付する)のが現状です。

しかし実は、消費税には小規模事業者を救うための特例があり、法人でない個人事業主の場合は「前々年の課税売上高が1,000万円以下」の場合は、納付義務が免除されます。

(※ただし、「特定期間:前年の1月1日から6月30日までの期間」に、課税売上高が1,000万円を超えた場合は除く)

つまり、はじめてネットショップに挑戦する方であれば、消費税を支払う必要はありません。「年間の課税売上高1,000万円超え」が現実的となった際に、消費税を意識する形で大丈夫です。

なお、この「消費者から消費税を受け取っているにもかかわらず納付せずに済む状況」は“益税問題”と呼ばれており、2023年10月開始のインボイス方式の導入などで将来的に是正されると考えられています。

軽減税率ってなに?

ネットショップ運営にまつわる消費税の知識として、忘れずに押さえておきたいのが「軽減税率」の存在です。

軽減税率とは、2019年に消費税率が合計10%に引き上げられた際に生まれた新制度。特定の商品の消費に限り、消費税を10%ではなく「8%(地方消費税1.76%を含む)」に据え置くルールです。

ネットショップ運営の観点では、軽減税率の対象となる商品を取り扱う際に、誤って通常の消費税を加算して販売しないように気をつけなければいけません。

軽減税率の対象は食品のみ?

軽減税率の対象となる商品は「酒類・外食を除く飲食料品」と「定期購読契約が締結された週2回以上発行される新聞」。

一般的なネットショップの運営であれば、「酒を除いた飲料品を含む食品」のみだと考えて問題ないでしょう。なお、食品の販売に際して提供される容器や包装材料についても、軽減税率の対象として考えられます。

(ただし、容器や包装材料の仕入れは軽減税率の対象とはならない)

また、軽減税率となる商品を販売している、あるいは仕入れている(経費にしている)方は、「区分経理」と呼ばれる特別な帳簿記載を行う必要があります。

詳細は、国税庁の解説資料をご確認ください。

消費税はどのタイミングで支払えば良い?

最後に知っておきたいのが、消費税はどのタイミングで支払うべきなのか。消費税の申告・納付期限は個人事業主と法人で異なり、以下の通り定められています。

【消費税を支払うタイミング(申告・納付期限)】

- 個人事業主:翌年の3月末日まで

- 法人:課税期間の末日の翌日から2ヶ月以内出典:消費税のしくみ|国税庁

個人事業主の場合は、まずは毎年の確定申告により支払い金額を申し出て、その後「電子納税(e-Tax)」「振替納税」「クレジットカード納付」「コンビニ納付」などの方法で納付をする形が一般的です。

例外として、直前の課税期間の消費税額が48万円を超える事業者は、以下の通り「中間申告」と呼ばれる制度により消費税を分納します。

- 48万円超400万円以下:年1回(直前の課税期間の消費税額の2分の1)

- 400万円超4,800万円以下:年3回(直前の課税期間の消費税額の4分の1ずつ)

- 4,800万円超:年11回(直前の課税期間の消費税額の12分の1ずつ)

注1:上記金額のほか地方消費税額を併せて納めます。

注2:直前の課税期間の消費税額が48万円以下の事業者であっても、事前に「任意の中間申告書を提出する旨の届出書」を提出した場合には、自主的に年1回の中間申告・納付をすることができます。

引用:消費税のしくみ|国税庁

自分が消費税を支払う対象となった後、専門用語で「課税事業者」となった後は、申告・納付期限を必ず確認しておきましょう。

万が一、期限を破ってしまった場合には、高額の延滞税などが課せられる恐れがあります。

ネットショップ運営で発生する主な消費税

ネットショップ運営で発生する消費税は、大きく「売上」「仕入れ」「送料」の3つです。それぞれの特徴などについて、詳しく解説していきます。

売上

売上とは、商品を提供して得られた売上金額の合計です。例えば、商品を10,000円で販売し、ひとつ売れれば売上高は10,000円、ふたつ売れれば20,000円となります。

消費税が10%で売上が10,000円であれば、消費税は1,000円、売上が20,000円であれば、消費税は2,000円です。

仕入れ

商品を仕入れる際にかかる費用に対しても消費税が発生します。

例えば、消費税が10%で商品を7,000円で仕入れた場合は、消費税は700円となります。

ポイントとしては、消費税を負担するのは事業者ではなく消費者であるという点です。

例えは、7,000円で仕入れた商品を10,000円で販売する場合は、消費者が1,000円の消費税を負担することになります。

つまり、消費税は事業者が販売する商品の価格に含まれており、最終的に商品を購入した消費者が負担するということです。

送料

送料とは、文字通り商品を配送する際に発生する料金のことです。

送料はショップによって、送料無料とする場合や、注文額によって送料割引または無料とする場合、全国一律で送料をとる場合など、料金設定はまちまちですが、基本的に送料にも消費税は発生します。

例えば、商品を1,000円で販売し、送料が500円かかる場合は、商品の料金と送料を合計した1,500円に消費税がかかることになります。

ネットショップでの消費税取り扱い時の注意点

ネットショップを運営する際は、以下の消費税の取り扱いにご注意ください。

- 商品価格は「総額表示」で掲載する

- 消費税の適用を商品ごとに確認する

- 飲食物でも軽減税率を適用できないケースも

- 仕入れや送料の消費税にも注意が必要

- 課税のタイミング

- 売上が1,000万円付近になれば課税売上高を確認

どれも大切なポイントなので、しっかりと目を通しておきましょう。

商品価格は「総額表示」で掲載する

2021年4月から、事業者が消費者に対して価格を表示する際に消費税を含む「総額表示」することが義務付けられました。

例えば、10,000円の商品に消費税10%がかかる場合は、以下のような表示が総額表示として認められます。

- 11,000円

- 11,000円(税込)

- 11,000円(税抜価格10,000円)

- 10,000円(税込価格11,000円)

- 11,000円(うち消費税額等1,000円)

- 11,000円(税抜価格10,000円、消費税率10%)

- 11,000円(税抜価格10,000円、消費税額等1,000円)

消費税の適用を商品ごとに確認する

消費税率は販売する商品ごとに異なるため、あらかじめ商品ごとの消費税率を確認しておきましょう。

基本的に消費税率は10%ですが、以下の品目は軽減税率の対象品目となり、消費税率が8%となります。

【軽減税率の対象品目】

- 酒類・外食を除く飲食料品

- 週2回以上発行される新聞(定期購読契約に基づくもの)

飲食物でも軽減税率を適用できないケースも

飲食物は消費税率8%というイメージを持たれている方もいるかもしれません。しかし、食品であっても軽減税率が適用されないケースがあるため注意が必要です。

軽減税率が適用されるのは、食品表示法に規定される、人の飲用または食用に供されるものを指しますが、一部の飲食料品は除外されます。

軽減税率の対象となる飲食料品と、対象とならない飲食料品には、以下のようなものが該当します。

【軽減税率の対象となる飲食料品】

- 肉、魚、野菜、乳製品、加工食品など

- テイクアウト、宅配など

- 有料老人ホームなどで行う飲食料品の提供

【軽減税率の対象とならない飲食料品】

- 酒類

- 外食

- ケータリング

- 医薬品、医薬部外品

このように扱う商品によって消費税率は異なります。特に食品を扱う場合は、消費税率を謝らないよう注意しておきましょう。

課税のタイミング

消費税の経理処理をしていると、「お客さまから預かった消費税」や「支払った消費税」を経理処理で計上するタイミングに迷うことがあるかもしれません。

消費税を計上するタイミングは、売上、仕入れなどの計上と同じタイミングです。

例えば、商品を販売して預かった消費税を計上するのは、商品代金を受け取ったときではなく、商品を出荷したとき。

商品を仕入れた場合は、仕入れ代金を支払ったときではなく、商品を入荷した際に仕入高と支払った消費税を計上します。

売上が1,000万円付近になれば課税売上高を確認

記事の中で、法人でない個人事業主は、「前々年の課税売上高が1,000万円以下」であれば、納付義務が免除されると説明していました。

しかし、年間売上が1,000万円を突破してから2年後には、消費税の申告義務が発生するため注意が必要です。もし、売上が1,000万円付近になってきたら、課税売上高を確認するようにしましょう。

メルカリShopsでネットショップを出店するメリット

メルカリShopsでネットショップを出店するメリットは数多くありますが、ここでは、以下5つのメリットをご紹介します。

- 商品価格は「総額表示」で掲載するシステム

- 送料は「らくらくメルカリ便」でわかりやすくあんしん

- 明細ダウンロードで売り上げ把握も容易

- 固定費がかからずネットショップ初心者でもあんしん

- 手厚いサポートであんしんして取引できる

それぞれの魅力について、ひとつずつ見ていきましょう。

商品価格は「総額表示」で掲載するシステム

メルカリShopsでは販売される商品の価格について、消費税も含めた金額、いわゆる「総額表示」で掲載する決まりになっています。「税抜き価格+消費税」のような、税別表記はできません。

お客さまも出店者もあんしんして利用できるよう、関連法規を順守しているためあんしんしてショップ運営ができます。

送料は「らくらくメルカリ便」でわかりやすくあんしん

消費税はアイテムの販売のみならず、送料に対してもかかります。そのため「商品は消費税込みで、送料は消費税別で」と異なる表記をしてしまうと、会計処理が複雑になり、消費税を取り損ねたり二重取りしたりといったミスも起こりがち。

メルカリShopsでは公式推奨の発送方法として「らくらくメルカリ便」を用意しており、こちらはすべて消費税込みの表示です。しかも送料は全国一律で、会計処理も楽々。送料にまつわる消費税の悩みを解消しています。

明細ダウンロードで売り上げ把握も容易

さらに、メルカリShopsでは売上明細や注文一覧をcsvファイルなどで一括ダウンロード可能。

自分で「この注文は消費税がいくらで送料が…」と、毎回メモする必要はありません。消費税の計算に欠かせない売り上げや経費の明確化も、力強く応援しています。

固定費がかからずネットショップ初心者でもあんしん

ネットショップ初心者の方の場合、資金が少ない状態で事業をスタートすることも多く、「できるだけコストを抑えて運営したい」と考える人も少なくないでしょう。

メルカリShopsであれば、初期費用や毎月発生する利用料など固定費は一切不要。かかる費用は商品が売れたときに発生する販売手数料(10%)と、売上金を銀行口座に振り込む際の振込手数料のみです。

このように初期費用を抑えて事業を開始できるメルカリShopsであれば、ネットショップ販売をスタートしたばかりの方や、初期費用を抑えたい方、上手く売上を伸ばしていけるか不安な方でも、あんしんしてチャレンジできます。

手厚いサポートであんしんして取引できる

ネットショップを運営するとなると、さまざまなトラブルが発生します。そのため、「上手くクレームに対応していけるだろうか」と不安を感じる方もいるかもしれません。

独自のネットショップを運営する場合は、トラブル発生時に全て自力で対応していく必要があります。

その点、メルカリShopsであれば、ガイドによくあるトラブルへの対応方法も掲載されていますし、それでも解決できない場合は、事務局に問い合わせすることも可能です。

手厚いサポートを受けながら、あんしん・あんぜんにネットショップ運営をしていきたい方は、ぜひメルカリShopsをご活用ください。

メルカリShopsで夢のネットショップを実現しよう!

ネットショップ開設前に税金の話を聞くと、誰でも不安になるものです。しかし、消費税を支払うのは、厳密には消費者。ネットショップ運営者はあくまでも納付を行う役割で、恐れる必要はありません。

加えて、年間の課税売上高が1,000万円を超えていない場合など、消費税の納付が免除されるケースもあります。

まずはメルカリShopsでネットショップ販売にチャレンジしてみませんか?

合わせて読みたいおすすめ記事はこちら

メルカリShops法人開設まるわかりガイド

- 月額・年額無料

- 手数料は販売価格の10%と売上金を振り込む際の振込手数料のみ

- 最短2日で審査完了

ショップ開設申請時に準備するもの(※2025年10月時点)

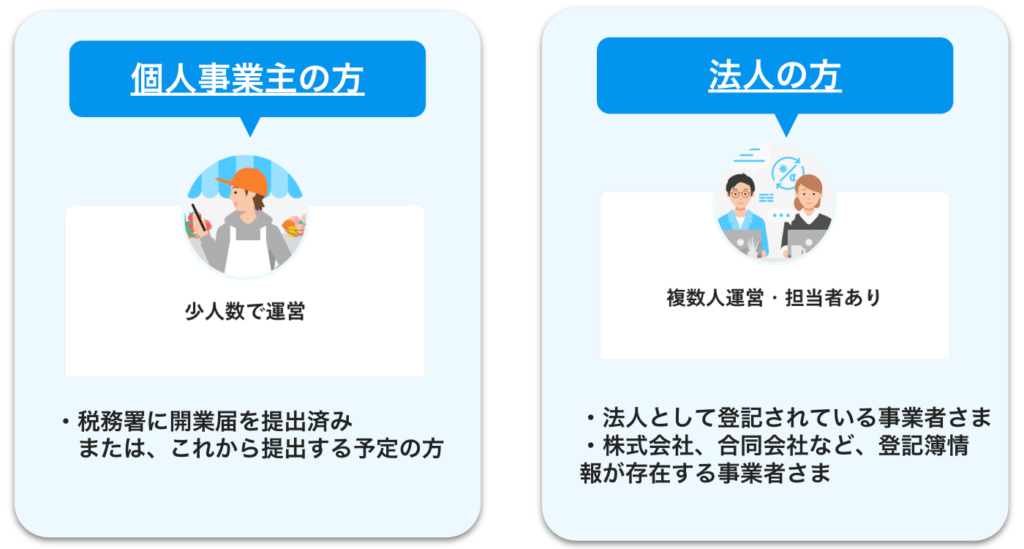

メルカリShopsでは、「個人事業主」と「法人」の2つの種別でご登録いただけます。ご自身の状況に合わせて、必要な準備をご確認ください。

<法人の方>

- 事業者情報

- 登記簿に記載された代表者情報

- 売上金の振込口座情報※1

- 許認可証・許認可証画像※2

- ブランド審査手続きに必要な情報・書類※3

- 法人についての情報(登記簿住所もしくは本店の外観がわかる写真)※4

- メルカリShops登録情報・運営者情報

- 購入者へ表示する内容

<個人事業主の方>

- 許認可証・許認可証画像※2

- ブランド審査手続きに必要な情報・書類※3

- 売上金の振込口座情報※5

- 本人情報/本人確認書類の画像

- 個人事業主についての情報※6

- メルカリShops登録情報・運営者情報

- 購入者へ表示する内容

※1:法人名義の口座が必要です

※2: 許認可証が必要な商品を販売するには、ショップ開設時・情報変更時・許認可が必要な商品の出品時に許認可証の両提出と必要情報の入力が必要です

※3:当社定のブランド商品を販売する場合、必要事項の入力や書類の提出が必要です

※4:2025/10/22以降順次

※5:口座名義は個人事業主本人の名義または屋号を指定してください

※6:過去2年以内の所得税青色申告決算書・確定申告を税務署に提出したことを証明するためのスクリーンショット・メルカリShops以外の販路情報・ECサイト未運営の場合、実店舗の外観/住所がわかる写真のアップロードする必要があります

最新情報はメルカリShopsガイドをご確認ください。

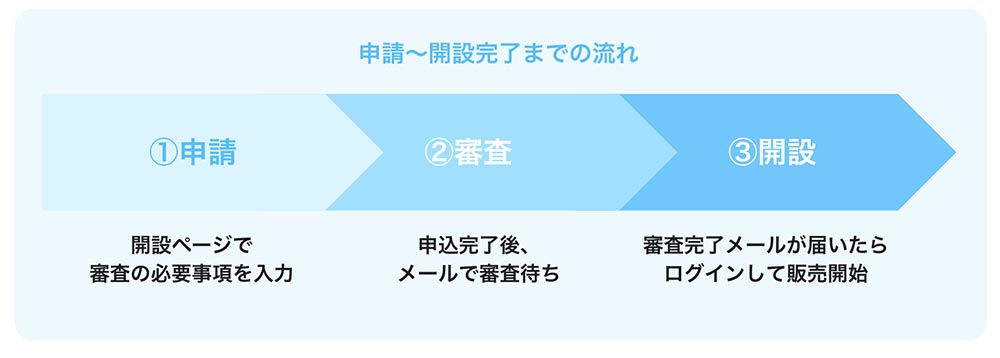

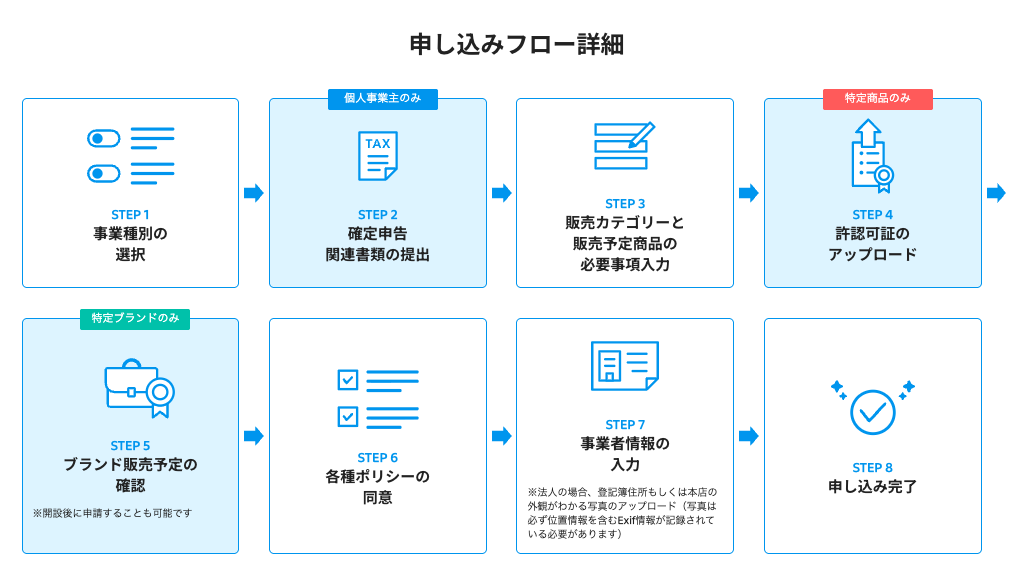

審査は最短2日!スマホ・PCから申し込みが可能

リンク先より、申し込みから利用開始までは3ステップ!

また、食品・酒・中古品・化粧品・弊社指定ブランドなどをお取り扱いの場合は、以下が必要な場合があります。

事業者向けの便利な機能が充実!

2,300万人以上が毎月お買い物を楽しむフリマアプリ「メルカリ」市場に出店できるメルカリShopsでネットショップ運営に挑戦しましょう!

![[V71_MS_781]海外販売を始めたい方必見!ネットで商品を国内から海外に売る方法と注意点](https://jp-news.mercari.com/contents/wp-content/uploads/2025/06/名称未設定のデザイン-8-300x158.jpg)